- TOP|会社設立

- ›

- 起業の世界Vol.1 【これからの起業する方法】を現状分析から徹底分析!

- ›

- 税理士が作った経営者の教科書

- ›

- 【税理士が作った経営者の教科書】 労務編 第2回「給料計算の仕方(前編)」

【税理士が作った経営者の教科書】 労務編 第2回「給料計算の仕方(前編)」

この記事の執筆者 税理士 森健太郎

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

給料計算については知っておいていただきたいことがたくさんありますので、2回に分けてご紹介します。

予定としては、

前編・・給料計算の基本

後編・・天引きできないもの、最低賃金、1週間で辞めた人の給料

の順にご説明をしていきます。

今回は前編です。

まずは「給料計算の基本」からです。

給料については「賃金支払い5原則」という大きな原則をまず知ってください。

「賃金支払い5原則」とは次の5つのことです。

- ①通貨払いの原則・・現金での支給が基本。労働協約に定めがあれば現物支給も可能

- ②直接払いの原則・・本人への支払う必要があり、代理人への支給は認められない

- ③全額払いの原則・・積立や貸付金の返済など給料の一部を控除することは認められない。

- ④毎月1回以上払いの原則・・月の1回以上は支払わなければいけない

- ⑤一定期日払いの原則・・毎月決まった日に支払わなければいけない

「原則」と小難しそうな言葉が付いていますが、内容は当たり前のことばかりです。

ひとつだけ補足説明をさせていただきます。

よく「締め日と支給日はどうすればいいですか?」というご質問をいただきます。

この質問にお答えする際に考えるのが、④の「毎月1回以上払いの原則」です。

つまり締め日から1ヶ月以上支給を延ばすことはできませんので、それさえ満たせばいつでも大丈夫ということです。

ただし締め日から支給日までが短すぎると、残業代の計算の時間などが厳しくなりますので、5~10日は時間を取っておくことをお勧めします。

この5原則を踏まえた上で、実際の支給について考えてみましょう。

給料を決めるときに考えておきたいのが、「どれくらいの給料を出せば良いのか」「残業手当や家族手当などを設定した方が良いのか」という点です。

まず「どれくらいの給料を出せば良いのか」についてですが、最低支給しなければいけない「最低賃金」以上であれば法的には問題ありません。(最低賃金については、第6回の「給与計算の仕方(後編)」でご紹介します。)

同業他社の状況や、従業員の方が納得するかどうかで決めることになります。

とはいえ、会社が一方的に有利な条件では従業員さんのモチベーションが上がらず、長期的には会社にマイナスになるでしょう。

大切なのは、社員のやる気をいかに引き出すか。いかに生産性を上げるか。

こういった点を考慮に入れて、決めてください。

次は「精勤手当」「住宅手当」などの「諸手当」についてです。

諸手当は「手当」という言葉が付いていますが、実質的にはすべて「お給料」として扱われます。

ですので、会社として基本給と分ける意味があるのであれば設定するのも良いですが、必要ないのであれば設定してもしなくても有利不利はありません。

ただし「残業手当」については少し留意が必要です。

実際の残業代を計算する代わりに、「残業手当」として毎月定額を支給する方法があります。

これを「固定残業手当制度」と言います。

「固定残業手当制」について勘違いしてはいけないのが、「残業手当を支払っていれば、割増賃金としての残業代は支払わなくても良い」という勘違いです。

実際に計算した時間外労働に対する割増賃金が固定の残業手当を越えている場合は、その差額を支払わなければいけないのです。

またこの制度を導入するためには就業規則に「残業手当が時間外労働の割増賃金に充当されること」を明示しておかなければいけません。

昨今、「未払い残業代」が社会問題になっています。

請求されると非常に大きな金額になることが多いため、残業代対策は十分にしておくようにしてください。

このようにして「いくら支払うか」が決まれば、次は給料から天引きするものの計算です。

給料から天引きするものは次の3つです。

まずは源泉所得税についてです。

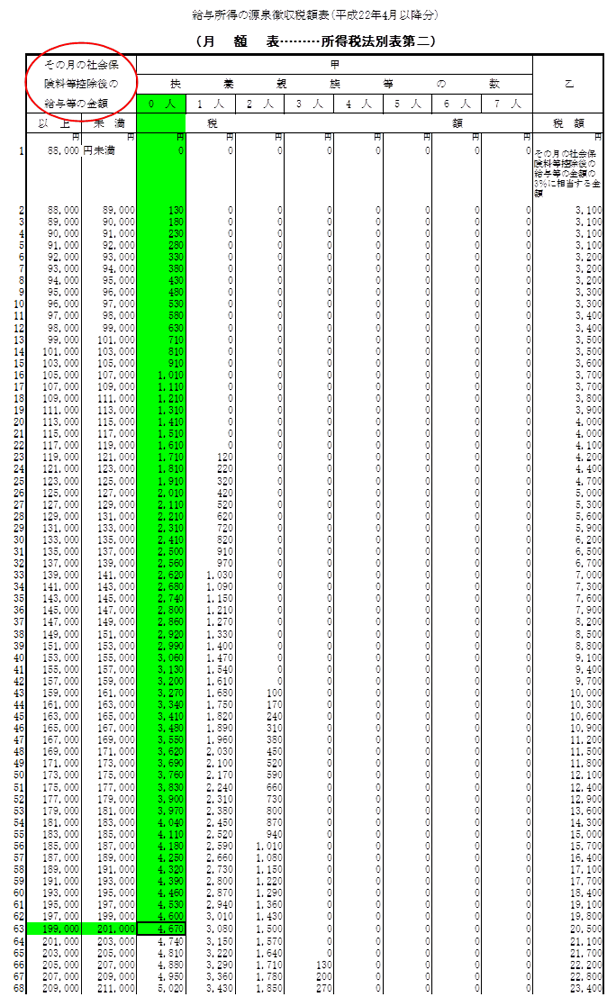

天引きする源泉所得税の金額は、国税庁のHPなどにある「給与所得の源泉徴収税額表(月額表)」という表を見て計算します。

この「給与所得の源泉徴収税額表」の一部を次に載せていますので、実際の表を見ながら給料から天引きする「源泉所得税」の金額を計算しましょう。

サンプルとして、次のようなケースを考えます。

基本給:18万、残業代:5万、社会保険の本人負担額:3万円、扶養人数0人

まず見ていただきたいのは、丸印で囲まれた「その月の社会保険料等控除後の給与等の金額」という場所です。

従業員さんのお給料の額面総額から社会保険を引いた金額がいくらになるか、を表に当てはめて見つけてください。

サンプルですと、基本給18万円に残業手当5万円を足した23万円から、社会保険の本人負担額の3万円を引いた「20万円」が含まれている色を付けた行をまず見つけます。

次に、そのお給料をもらう人の扶養の人数を確認します。

このサンプルですと扶養人数が0人ですので、縦に色が着いた列を見つけます。

最後に、この2つのラインが交わるところを見つけていただけるとその金額が天引きする源泉所得税の金額になります。

ポイントは「社会保険料を控除した後の金額で探す」という点ですので、ご注意ください。

次に住民税ですが、住民税は給料から天引きして会社が納める「特別徴収」と、従業員さんが自分で納める「普通徴収」とがあります。

「普通徴収」を選んでいるときは、給料から天引きしませんので、計算は不要です。

「特別徴収」を選ぶと、市役所から各人ごとにいくら天引きするかを記載した書類が送られてきます。

この書類に基づいて天引きすればOKです。

次は社会保険についてですが、厚生年金と健康保険の金額も表に当てはめて求めます。

使用する表はWEBで公開されています。

厚生年金については、「厚生年金保険料額表」で検索をするか、日本年金機構のサイトの中に公開されています。

健康保険は都道府県によって異なるのですが、「健康保険料額表」で検索をしていただき、「全国健康保険協会」のサイトをご覧いただけますと全国の健康保険料の金額が記載されています。

上記のように表に当てはめて、天引きする社会保険の金額を天引きするのですが、天引き金額は月単位で変動はしません。

基本は4月、5月、6月の給料をベースにして計算し、7月に年金事務所へ提出する「標準報酬月額算定基礎届」という書類に基づいて決定します。

この「標準報酬月額算定基礎届」を年金事務所に提出すると、「決定通知」が届きます。

この決定通知に記載された金額を「標準報酬月額表」に当てはめて、天引きする社会保険の金額を計算するのです。

最後に雇用保険と労災保険についてです。

雇用保険は賃金の総額に5/1000を掛けた金額を天引きします。

源泉所得税や社会保険のように表に当てはめるのではないことに注意してください。

労災保険については全額会社が負担しますので、天引きはしません。

まちがって天引きしないようにしてくださいね。

目次

- 【税理士が作った経営者の教科書】 会計編 第1回「貸借対照表って何?」

- 【税理士が作った経営者の教科書】 会計編 第2回「利益があるのにお金がない理由」

- 【税理士が作った経営者の教科書】 会計編 第3回「キャッシュフローについて」

- 【税理士が作った経営者の教科書】 労務編 第1回「社会保険の基礎知識」

- 【税理士が作った経営者の教科書】 労務編 第2回「給料計算の仕方(前編)」

- 【税理士が作った経営者の教科書】 労務編 第3回「給料計算の仕方(後編)」

- 【税理士が作った経営者の教科書】 労務編 第4回「就業規則と36協定」

- 【税理士が作った経営者の教科書】 労務編 第5回「有給休暇・退職金」

- 【税理士が作った経営者の教科書】 労務編 第6回「従業員を採用したら・・」

- 【税理士が作った経営者の教科書】 節税編 第1回「役員報酬・社宅」

- 【税理士が作った経営者の教科書】 節税編 第2回「社用車・年払い」

- 【税理士が作った経営者の教科書】 節税編 第3回「生命保険・小規模企業共済」

- 【税理士が作った経営者の教科書】 税務調査編 「税務調査で見られるポイント」

- 【税理士が作った経営者の教科書】 税務編 「経費になるもの、ならないもの」

≫ 会社設立は超かんたん!?何も知らないド素人があっさり起業した話【会社設立手続き】 ≫ 合同会社設立って超簡単!合同会社について世界一わかりやすく説明!