最終更新日:2022/12/23

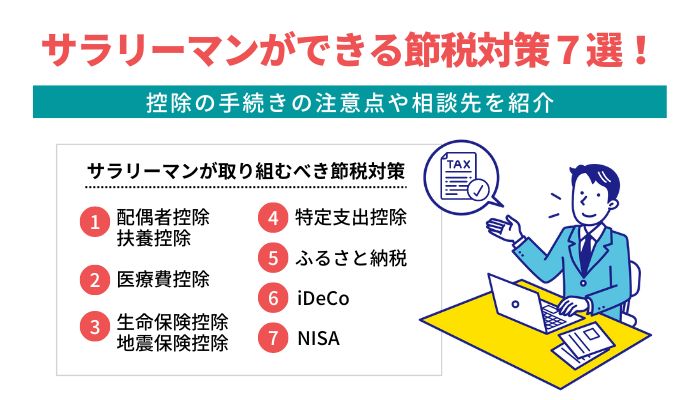

サラリーマンができる節税対策7選!控除の手続きの注意点や相談先を紹介

この記事の執筆者 税理士 森健太郎

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

- サラリーマンの節税対策がわかる

- サラリーマンが受けられる控除の申請方法がわかる

サラリーマンの皆さんは、節税について何か対策をされていらっしゃいますか?

サラリーマンは事業者ではないのだから、節税対策を行っても大して効果がないのではないかと思ってはいませんか?

サラリーマンは毎月の給料から以下の税金・社会保険料が差し引かれています。

| 税金 | 住民税、所得税 |

|---|---|

| 社会保険料 | 厚生年金保険料、健康保険料、雇用保険料、介護保険料 |

列挙してみると、意外と多いことがわかります。

サラリーマンでも十分に活用できる節税方法というものはいくつもありますので、毎月のお給料から引かれる税金額を少しでも安くするために、節税制度について解説していきます。

サラリーマンができる節税対策7選

ここからはサラリーマンが取り組むべき節税対策についてご紹介していきます。

利用できるものがあればぜひ実践してみてください。

配偶者控除・扶養控除

配偶者控除とは、本人が配偶者を扶養している場合に所得から一定金額を差し引くことができる制度のことであり、これをもう少し大きく捉えたものが扶養控除です。

例えば、子供は親に扶養される存在なので、扶養者は子供一人当たり一定金額を所得より差し引くことができます。

それまで配偶者控除には103万円の壁というものがありましたが、働き方改革等の効果によりこの金額も150万円に増額されました。

ただし、そもそもの扶養控除を受ける者の年収が一定金額以上になると、扶養控除を受けることができなくなります。

また、年収が増えれば増えるほど扶養控除を受ける金額は少なくなってしまいます。

扶養控除の申請は、年末調整の際に所定の用紙に記入をすることにより手続きをすることができます。

扶養の証拠を企業等に提出することが必要な場合もありますので、覚えておきましょう。

医療費控除

年間に支払った医療費が10万円超になる場合には、その10万円を超えた金額を税金控除することができる仕組みのことを医療費控除。といいます

所得が少ない方であれば優遇措置もあり、200万円未満の所得者には所得の5%を超える部分について適用されます。

また、近年「セルフメディケーション税制」が制度化されました。

日々健康診断・予防接種などを利用している方が、医師からの処方箋をもとにして独自に薬局などで「スイッチOTC医薬品」の指定を受けた医薬品を購入すると、その金額が12,000円を超えたときには、超過分を一定限度額まで控除することができるという仕組みです。

サラリーマンは基本的に確定申告が不要で、勤務先で行う年末調整で所得税の計算を行う方が大半です。

しかし、医療費控除の適用を受けるためには、自分で確定申告をしなければなりません。

医療費控除の適用を受けるためだけに確定申告をする場合は、医療費の領収書から1年間に支払った医療費の額を集計し、「医療費控除の明細書」を作成しなければなりません。

医療費を集計したら医療費控除の金額を入力し、所得税の計算を行った申告書を税務署に提出しなければなりません。

生命保険控除・地震保険控除

生命保険等を有効に活用することによっても節税効果を受けることができます。

ここで、対象となる控除は次のとおりです。

- (1) 一般生命保険料控除

- (2) 介護医療保険料控除

- (3) 個人年金保険料控除

- (4) 地震保険料控除

生命保険や地震保険に加入している場合、1年間に支払った保険料の額から控除額の計算を行うことができます。

例えば生命保険に加入している場合、2012年1月1日以降に加入したものと、それ以前に加入したものとで新生命保険料控除と旧生命保険料控除に分けられます。

そして、新生命保険料控除については支払保険料8万円以上の場合、控除額が4万円となり、旧生命保険料控除については支払保険料10万円以上の場合、控除額が5万円となります。

また、地震保険料控除については支払額が控除額となり、その上限は5万円とされています。

これらの制度を利用することによって、税額控除を受けることができますが、上限が設けられていますので注意が必要です。

生命保険控除・地震保険控除は年末調整で控除証明書の内容を所定の書面に記入して提出すれば申請できます。

郵送された控除証明書は資料として添付する場合がありますので、しっかりと保管しておくようにしましょう。

生命保険控除・地震保険控除の申請方法は控除証明書の内容を所定の書面に記入して提出すれば申請できます。

郵送された控除証明書はも資料として添付する場合がありますので、しっかりと保管しておくようにしましょう。

特定支出控除

特定支出控除とは仕事に必要な支出を経費として認めるためのお金が給与所得者の年間所得の50%を超える場合、超過分が税額控除される仕組みです。

特定支出控除の申請は、各自申請を希望する者が個人で確定申告をしなければいけません。

どのような商品やサービスに対してお金を支払ったのか、領収書等をもとに明細を記載し、勤務先で受け取った証明書をそれぞれの支出に対して裏付けていきます。

また、その領収書の添付も必要です。

このように必要な支出と証拠等がそろえば、支出した年より5年以内であれば、申請が認められることになります。

ふるさと納税

ふるさと納税とは、ある特定の自治体に対して、寄付金を支払うことにより、その地域の特産品等の返礼品を受け取ることができる制度です。

さらに、寄付金に対して税金の控除を受けることができるという恩恵もあります。

ふるさと納税をすると、その自治体のことを調べようとするので、自治体にとってもPRとなります。

また寄付を行う者にとっても指定用途の通りに寄付金が利用されるため、双方に利点がある制度です。

ふるさと納税のメリット・デメリットや申請方法については、以下の記事をご覧ください。

iDeCo

iDeCoは現在の年金制度を不安視する人も多く、国ではなく個人で将来のお金に対して責任を持とうとする人が増えてきたことから、近年注目されている投資方法であり、また節税方法でもあります。

これは、投資信託などとは異なり、いつでも受け取ることができるのではなく、年金の代わりとなるような性質のお金です。

年金受け取り受給年齢とほぼ同時期になると、お金を受け取る権利が発生するという構造になっています。

掛金全額が所得税控除の対象になったり、運用による利益はすべて非課税になったりすることから、サラリーマンの節税にもなります。

そのほかにもiDeCoにはさまざまなメリットがありますので、詳しくは以下の記事をご覧ください。

NISA

NISAは2014年1月から新たに始まった、株式投資にかかる非課税措置です。

株式や投資信託を購入して売却益が発生すると、その売却益に対して20.315%(所得税15.315%、住民税5%)の税金がかかります。

しかし、NISAの制度により非課税口座を開設すると、その口座内で購入した株式や投資信託から発生する運用益や売却益に対しては、税金が非課税となります。

そのため、通常の口座で株式投資を行う場合と比べると、手元に残る金額は大きくなるのです。

なお、NISA口座での取引を行うことができるのは、毎年120万円までの金額とされています。

また、非課税期間は5年間とされているため、事前に確認しておく必要があります。

サラリーマンが状況に応じてできる節税対策

サラリーマンができる節税対策のなかには、ライフイベントに応じて受けられる控除や災害など特別なケースで利用できる控除があります。

ここからは、サラリーマンが知っておきたい状況に応じてできる節税対策をご紹介します。

住宅ローン控除

自宅購入や増改築で住宅ローンを利用した人には、税額控除を受けることができる仕組みがあります。

現在では、最高控除額を40万円として、年末のローン残高1%について、その後10年間適用を受けることができます。

ただし、本制度を利用するための条件としていくつか条件が定められており、例えば、以下のいずれかに当てはまる人は対象外となりますので必ず確認をしておくようにしてください。

- (1)年間所得が3,000万円超であること

- (2)住宅ローンの返済期間が10年未満であること

住宅ローン控除の申請方法としては、初年度は個人で確定申告の手続きをしなければいけません。

翌年度以降については、所属企業の年末調整により済みますので、少し負担が軽減されることになりますが、代わりに提出に必要な書類を揃える必要があります。

資産運用に失敗した場合の控除

近年では、年金制度の問題もあり、資産運用に力を入れている方も少なくないかと思います。

ところが、リスクの高い資産運用に手を出してしまうと、多くの人はたいてい損を出してしまうことになります。

ここで、重要なのが損益通算という言葉で、プラスの金額とマイナスの金額を合算して集計するという考え方です。

そうすると、一部の金融商品でマイナスが出たとしても、他の投資でプラスが出たら、その分プラスを控除することができるということです。

更に、マイナスが出た場合であっても、その損失控除を翌年以降に持ち越すことができるのを繰越控除といいます。

不動産投資を行っている場合、サラリーマンでも確定申告が必要です。

株式投資を行っている方であれば、一定の条件のもと、確定申告が不要になることもあります。

ご自身の場合はどのようになっているのかよく確認をしてみてください。

寡婦控除・寡夫控除

寡婦控除や寡夫控除と呼ばれる控除があります。

このうち寡婦控除の対象となるのは、夫と離婚した後婚姻していない扶養親族がいる人で所得金額が500万円以下の人です。

また、夫と死別した後婚姻をしていない人で、所得金額が500万円以下の人も対象となります。

一方、寡夫控除と呼ばれていた控除は、令和2年分の計算から「ひとり親控除」に変更されています。

ひとり親で生計を一にする子がいること、そして所得金額が500万円以下の人が対象となります。

ひとり親控除の制度は、以前の寡夫控除を見直したうえ、寡夫控除の対象になっていない未婚の母も対象となるように設けられました。

比較的新しい制度であり、適用漏れが起こりやすいため注意しましょう。

副業で収入を得た時の控除

会社員で副業での収入が発生している人は、その所得金額が20万円を超えると確定申告義務が発生します。

この副業の収入について、複式簿記による帳簿を作成した上で青色申告を行うと、最大で65万円の控除を受けられます。

ただ、事業の規模や実態から事業所得として申告することが認められない場合もあります。

この場合、事業所得ではなく雑所得として申告を行い、青色申告を行うことができなくなることに注意しましょう。

なお、確定申告が必要となるため、勤務先に副業していることがバレるケースがあります。

副業禁止の職場でなければ問題はありませんが、副業禁止となっている場合は、副業のあり方についてもよく考えておく必要があります。

災害や盗難などの被害に遭った際の控除

日常生活の中で、災害や盗難などの被害に遭う可能性もあります。

災害により自宅が損壊したような場合には、雑損控除または災害免除法による税金の軽減・免除のいずれかの適用を受けることができます。

いずれを適用するかは納税者自身で選択できますが、利用条件に照らし合わせるといずれかしか適用できない場合もあります。

また、盗難などの被害に遭った場合は、雑損控除の適用を受けられます。

まとめ

サラリーマンでも節税対策をすることで、税金の負担を減らすことができます。

今回ご紹介した節税対策の中で利用できる制度があれば、積極的に活用していきましょう。

サラリーマンの節税についてもっと詳しく知りたい、本格的に節税対策をしていきたいという方はぜひ税金のプロである税理士に相談してみてください。

個人節税 関連記事

- 最新版!2019年消費増税の軽減税率の概要と対象品目について徹底解説

- iDeCoの節税効果は3つのタイミングで得られる!退職金が出る場合は要注意

- どのくらいお得?個人型確定拠出年金「iDeCo(イデコ)」の節税メリットと実際のシミュレーション

- 個人事業主の節税が楽しく学べる本 7選

- 節税とはどんなものがある?わかりやすく解説します

- 「確定拠出年金」は老後にも節税にもメリットだらけ!いくら節税できる?

- 「知らないともったいない!働く人のための節税6種類をうまく活用しよう

- サラリーマンでもできる節税8選!各メリット・デメリットと申請手順について紹介

- サラリーマンの税金を安くする【最新2019】節税対策8選

- 意外と知られていない個人事業主の節税方法とは?知ってトクする情報まとめ

- 個人事業主のための7つの節税