最終更新日:2022/6/13

開業するには何をしたらいい?開業届から確定申告まで3つのステップで詳しく解説

この記事の執筆者 税理士 鳥川拓哉

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業主として開業する際にしなければならない手続きがわかる

- 個人事業主が資金調達を行うための手段について理解できる

- 会計処理や確定申告など個人事業主が毎年すべきことがわかる

これまでサラリーマンなどとして給料をもらっていた人が独立して起業すると、その人は個人事業主となります。

個人事業主になると、サラリーマンの時とは違い、何もかも自分でしなければなりません。

開業した時に必要な手続きのほか、毎年しなければならない会計処理や確定申告などもあり、不安が大きいことでしょう。

この記事では、個人事業主が開業するにあたっての手続きについて、流れやポイントを解説していきます。

できるだけ手続き面での不安がない状態で開業できるよう、準備しておきましょう。

目次

開業するためにやるべきこと3つ

独立・起業して個人事業主となる場合、単にそれまでの会社を辞めればいいというわけではありません。

開業したという事実を届け出る必要があるほか、開業のために必要な資金を確保する必要もあります。

また、業種によっては、営業を開始するために許可を取らなければならないものもあります。

そこで、開業して実際に営業を始めるまでにしなければならないことについて、3つご紹介します。

開業届を提出しなければならない

開業届とは、個人事業主が開業したことを届け出るために管轄の税務署に提出する書類のことです。

また、従業員を雇用する場合や青色申告を開始する場合には、開業届以外の提出書類が必要となります。

事業を開始するタイミングは、まだ時間的余裕もあるはずなので、これらの提出書類を忘れないように提出しましょう。

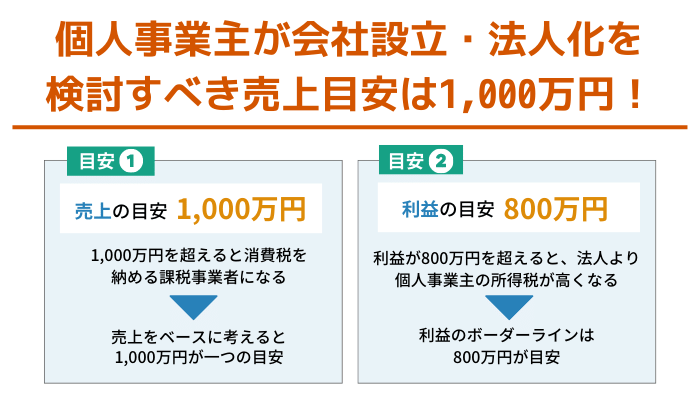

資金調達をしなければならない

個人事業を始める際に、まとまった資金が必要となるケースがあります。

特に店舗を構える場合や大型の機械を必要とする業種の場合は、自己資金だけで開業することは難しいと思います。

このような場合、個人事業主として利用できる融資制度で、資金調達を行わなければなりません。

業種ごとに定められた手続きをしなければならない

開業する業種によっては、税務署などへの開業届とは別に、監督官庁や役所などに許認可を取らなければなりません。

かなりの業種でこの手続きを行わないと、営業自体が違法となってしまいます。

どのような業種で許認可が必要となるのか、必ず確認しておきましょう。

開業届の提出

それでは具体的に1つずつその手続きの内容を確認していきます。

最初に確認しておくのは、開業届やその他の届出書の提出です。

個人事業の開業届出書

個人事業主となった場合、必ず提出しなければならないのは、個人事業の開業届出書です。

事業を開始してから1か月以内に、自宅あるいは事業所の所在地を管轄する税務署に、開業したことを報告する書類です。

開業届に記載する内容は、個人事業主の住所・氏名など基本的な内容ばかりです。

特に難しい記載項目があるわけではないため、記載例なども参考にしながら作成するようにしましょう。

所得税の青色申告承認申請書

所得税の確定申告を行う際に、青色申告を行うために必要な書類です。

青色申告を行うと、事業所得の計算を行う際に青色申告特別控除が適用できるため、所得税の額が減少します。

また、発生した損失を翌年以降に繰り越すこともできるため、青色申告を行うようにすべきです。

開業した人が新たに青色申告を行う場合は、開業してから2か月以内に青色申告承認申請書を提出しなければなりません。

青色申告を行うためには、複式簿記による会計処理を行い、帳簿の備付けを行わなければなりません。

青色申告承認申請書にも記載する必要があるほか、実際にそのような体制を整えなければなりません。

事業開始等申告書

税金を納める先は国(税務署)だけではありません。

すべての納税者は、都道府県や市町村に対しても税金を納めています。

そのため、税務署に開業届を出すのと同じように、都道府県や市町村に開業届を提出する必要があります。

この届出のことを、事業開始等申告書といいます。

独自の申告書を用意していない自治体については、税務署に提出したものと同じものを提出します。

給与支払事務所等の開設届出書

従業員を雇用する際には、そのことを税務署に届け出なければなりません。

これは、従業員に支払う給料については事業主が税金の計算をし、税金を差し引いて支払うこととされているためです。

事業開始と同時に従業員を雇う場合は、事業開始から1か月以内に届け出る必要があります。

青色事業専従者給与に関する届出書

青色申告を行う人は、届出をしておけば、家族に対して給与を支払い、その額を必要経費とすることができます。

開業してすぐに青色事業専従者給与を支払う場合は、開業の日から2か月以内に届出書を提出しなければなりません。

資金調達を行う

個人事業主として開業した時に必要な資金については、自分で用意するほか、親族や知人から借りることがあるかもしれません。

ただ、現実的にそれだけの資金では開業できない場合もあります。

そのような場合には、融資を受けて資金調達をしなければなりません。

ただ、個人事業主として何も実績がないために、開業時に融資を受けることは簡単なことではありません。

ここでは、個人事業主が開業時に利用できる主な融資の制度をご紹介します。

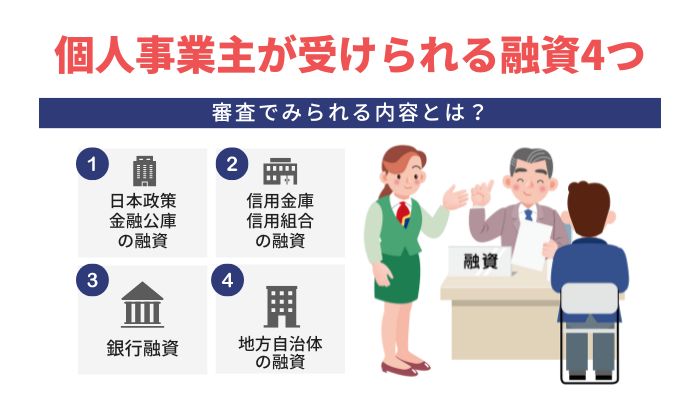

日本政策金融公庫の融資制度

日本政策金融公庫は、国が100%の株式を保有している政府系金融機関です。

民間の金融機関と比較すると、開業時あるいは開業間もない時期でも融資を受けられる可能性が高くなります。

日本政策金融公庫が実施している融資のプランは、それぞれ対象となる事業者が決められています。

その中で、新たに事業を始める人が利用しやすいのが「新創業融資制度」です。

これは、無担保・無保証人でも利用できる融資制度で、融資限度額は3,000万円、返済期間は最長20年となっています。

なお、融資を受けることができるのは、税務申告を1期行った人までとされています。

また、事業開始後1期以内の場合は、自己資金として10分の1以上が必要です。

民間金融機関の場合、創業の段階で融資を受けること自体難しく、仮にできたとしても担保や連帯保証人が必要となります。

しかし、日本政策金融公庫では、新規に創業した人をターゲットに融資を行っているのです。

また、このほかにも事業開始後間もない事業主を対象にした融資プランを用意しています。

条件に該当するものがないか、ぜひ確認してみましょう。

自治体の制度融資

都道府県や市区町村が運営する制度融資は、地方自治体と金融機関、そして信用保証協会が一体になって取り組む融資制度です。

民間の金融機関は、事業開始直後の個人事業主に融資を行うことはまずありません。

そこで生み出されたのがこの制度融資なのです。

融資を受ける事業者は信用保証協会に保証料を支払います。

その代わり、担保や連帯保証人を要求されることはありません。

万が一、借入の返済が滞った場合には、信用保証協会から金融機関へ弁済が行われるためです。

制度融資を利用する場合、信用保証協会を利用していることもあって、審査のハードルは下がるといわれます。

そのため、創業資金であっても融資を受けやすいのです。

また、金利が低くなることが多く、経営支援制度を利用することもできるなど、小規模な事業主にとって大きな力となります。

業種ごとに必要な手続きをする

税務署や自治体に開業したことを届け出るのは、あくまでも開業した事実を報告しているだけです。

しかし、営む業種によっては、監督する官庁や役所に営業開始の許認可を前もって取得しなければならないものがあります。

許可を受けずに営業すると、営業停止処分や罰金といったペナルティを科されることとなります。

営業しようとする事業の内容から、どのような許認可が必要になるのかを確認しておきましょう。

保健所に対する届出等が必要なもの

飲食店や喫茶店、居酒屋などを開業する際には、それぞれ保健所の営業許可が必要です。

また、菓子やパンの製造・販売を行う際には、保健所の菓子製造業許可が必要となります。

理容・美容室を開業する際にも、保健所の営業許可が必要です。

クリーニング店を開業する際には、保健所へ開設届を提出しなければなりません。

都道府県に対する届出等が必要なもの

宅地建物取引業を開業する際には、基本的に営業を行う都道府県の免許を取得しなければなりません。

また、建設業を開業する際には、基本的に都道府県知事の建設業許可を取得します。

貸金業を行う場合は、貸金業協会の窓口を通して、各都道府県に貸金業登録を行うこととなります。

警察署に対する届出等が必要なもの

古書店やリサイクルショップを始める際には、警察署で古物営業許可を取得しなければなりません。

また、警備業を行う際には、警察署から警備業認定を受ける必要があります。

このほか、深夜営業する居酒屋などは、保健所の許可とは別に警察署にも営業の届出が必要です。

労働局の許可が必要なもの

人材派遣業を行う場合は、各都道府県の労働局で許可を取得しなければなりません。

税務署の免許が必要なもの

酒類の販売を行う場合には、税務署で酒類販売免許を取得しなければなりません。

会計処理・確定申告

個人事業主は、サラリーマンのように勤務先から給料をもらっているわけではありません。

そのため、税金を納めるための手続きを自分で行う必要があります。

個人事業主の会計処理や確定申告を行う際の注意点をまとめましたので、以下を参考にしてください。

会計処理の注意点

個人事業主となった人は、自分で売上や経費の計算を行い、給料の計算を行わなければなりません。

それまで経理などの仕事をしたことがない場合であっても、何らかの形で会計処理を行う必要があるのです。

多くの個人事業主は、会計ソフトを購入しています。

このソフトに、日々の入出金のデータを入力することで、1年間の会計処理を行い、確定申告までスムーズに進むことができます。

特に、青色申告を行う場合は複式簿記を行い、帳簿を作成しなければなりません。

このような場合に、会計ソフトをうまく活用すれば、非常に短時間で確定申告の作業を終わらせることができます。

ただ、会計ソフトへの入力は、できるだけ毎日行うのが望ましいでしょう。

そうでなければ、支出の内容を忘れて正しい計算を行うことができなくなり、また入力に余計な時間がかかってしまいます。

毎日少しずつ作業をすることで、確定申告を楽に、そして余分な税金を支払わずに済ませることができるのです。

確定申告の流れ

個人事業主の方が確定申告を行う際の、おおまかな流れは以下のようになります。

- (1) 事業所得の金額を計算する

- (2) 所得金額を確定申告書に転記し、他の所得控除の金額を計算する

- (3) 課税所得金額から所得税額を計算する

事業所得の計算方法

事業所得とは、個人事業主が事業で得た収入金額から売上原価や必要経費の額を差し引いた金額をいいます。

このうち収入金額とは、一般的には売上金額のことをいいます。

日々のお店での売上や、毎月契約先から入金される報酬金額などが含まれます。

次に仕入の金額を集計します。

お店や倉庫などにある在庫の数をまとめて、期首・期末の在庫も加味した売上原価の金額を求めます。

その後、売上金額から売上原価の金額を控除した差引金額を計算します。

必要経費とは、売上を上げるためにかかった費用のことをいいます。

代表的な必要経費には、水道光熱費、旅費交通費、通信費、広告宣伝費、消耗品費、給料などがあります。

これらのために1年間で支出した金額を集計します。

また、固定資産を取得した場合は、その購入金額を経費にするのではなく、減価償却の計算を行う必要があります。

そのうえで、算出された減価償却費の金額をその年の必要経費の額に加えます。

なお、青色申告を行う人は収入や支出があるたびに伝票を作成し、帳簿を作成しなければなりません。

また、白色申告の人も簡単な帳簿を作成しなければなりません。

帳簿を作成し、その年の売上金額や仕入金額、必要経費の額を青色申告決算書や収支内訳書に転記するようにしましょう。

使用する確定申告書は確定申告書B

事業所得の金額を求めたら、その金額を確定申告書に転記します。

この時、個人事業主の人が使用する確定申告書は確定申告書Bとなります。

確定申告書Aではないので、間違えないようにしましょう。

確定申告書に事業所得の収入金額と所得金額を記載します。

また、そのほかに所得がある場合には、その所得区分に金額を記載します。

前職で給料をもらっている場合には給与所得、保険金を受け取った場合には一時所得となります。

すべての所得金額を合計した金額を合計所得金額といいます。

次に、所得金額から控除できる所得控除の計算を行います。

すべての人に認められる基礎控除のほか、社会保険料控除、生命保険料控除、扶養控除、配偶者控除などの金額を記載します。

そして、すべての所得控除の金額を記載したら、その合計額を求めます。

合計所得金額から所得控除の合計を差し引いた金額が、課税対象となる所得金額です。

課税所得金額から所得税額を計算する

課税所得金額に所得税の税率を乗じて、所得税の額を求めます。

なお、所得税は累進税率といって、所得金額が大きくなるほど税率が高くなるため、必ず速算表を参考にしましょう。

所得税額を求めたら、その税額を原則として確定申告の期限となる3月15日までに納付しなければなりません。

また、作成した青色申告決算書または収支内訳書と確定申告書Bは、期限内に税務署に提出または郵送しなければなりません。

開業後に必要になる3つのお金に関する知識

個人事業主として事業を開始する場合、サラリーマンとは大きな違いがあります。

中でも、お金に関する考え方はサラリーマンとはまったく異なる視点を持たなければなりません。

事業を始めるため、そしてその事業を継続するため、資金を確保する必要があります。

また、税金を正しく計算するとともに、少しでも無駄のないようにしなければなりません。

3つの分野に分けて、個人事業主が持っておきたい知識を確認しておきましょう。

資金調達の方法

個人事業主が事業を開始するにあたってまずぶつかる壁が、資金が足りないことです。

この壁を乗り越えなければ、開業できないケースもあるでしょう。

通常は、親族や金融機関からお金を借りることとなりますが、金融機関から資金調達するのも簡単なことではありません。

そこで、注目すべきなのが補助金や助成金です。

事業を始めるにあたって、一定の要件を満たせば、国や自治体から補助金や助成金を受給できる場合があります。

この補助金や助成金は、受給すればそれ以後の返済は不要です。

用途が定められているものであっても、実際に事業活動に必要なものを購入するのであれば、無駄になることはありません。

また、その用途が定められていないものも多くあります。

ただ、予算が決められているため、気づいた時には受付が終了していることもあります。

そのため、補助金や助成金についての情報には、常にアンテナを張っておくようにしましょう。

税金の計算は適切に行う

個人事業主は、自分で利益の額や利益に対する税金の額を計算しなければなりません。

自分で税金を計算するのであれば、わざと経費の額を大きくして税金を減らすことも可能と考えるかもしれません。

もちろん、事業のために必要な支出であれば、経費とすることは問題ありません。

しかし、事業のための支出でない場合、それは必要経費とは言えないため、その支出で税額を減らすのは問題があります。

個人事業主の場合、特に難しいのが事業のための支出か個人的な支出かの線引きがあいまいなことです。

そのため、個人的な支出であっても必要経費に含めてしまうことがあるのです。

このような支出は、税務調査が行われれば経費とすることが否認され、後から所得税やペナルティの金額が徴収されることとなります。

適切な計算を行わないと、結果的に損をすることとなってしまうため、正しい税金計算を行いましょう。

会計でお金の状況をチェックする

事業に関係する支出であれば、必要経費とすることはできます。

しかし、節税のために必要経費を増やすことで、かえってお金が減ってしまうこともあります。

所得税の税率は所得金額によるため、人によって異なりますが、例えば20%の人で考えてみます。

住民税の税率は一律10%なので、所得税と住民税の税負担を減らすために必要経費を増やしたとします。

この人が税金の額を1万円減らすためには、3万3000円の必要経費を増やさなければなりません。

税負担を10万円減らすには、33万3000円の必要経費を増やす必要があるのです。

本当に必要なものを購入しているのであれば、節税と言うことはできます。

しかし、やみくもに節税だけを意識しても、経営は楽になりません。

また、借入で資金調達することも大切ですが、返済のことまで考えておく必要があります。

お金を借りることはできても、返済ができないのでは何の意味もありません。

毎月の返済額やトータルの支払利息なども考えて、資金繰りをしなければならないのです。

開業時に知っておくべきこと

ここからは開業時に知っておくべきことを紹介します。

屋号はつけなくてもいい

個人事業主は開業時に開業届を出しますが、屋号を記入する項目があります。

屋号とは法人でいう会社名のようなもので、ビジネスシーンで使う名前になります。

「個人事業主として開業するには、屋号をつけないといけない」と思うかもしれませんが、屋号をつけなくても開業できます。

さらに屋号は後からつけたり、変更できたりするので、どうしても必要なものではありません。

私も個人事業主として5年間ビジネスしておりますが、屋号はつけておらず、困ったこともなかったです。

屋号が開業時に決まっているならいいですが、特になければ屋号をつけずに開業してもいいでしょう。

設備投資はなるべく抑えた方がいい

個人事業主は大きな資金もないため、開業時の必要経費はなるべく抑えた方がいいです。

「開業したら立派なオフィスを構えたい!」と思うかもしれませんが、なるべく費用の安い事務所を契約しましょう。

なぜなら開業時の想定とビジネスがどう動くのか?は全然違うからです。

当初の予定に反して、売上が伸びなかった場合に、固定費を高くしていると事業が運営できなくなります。

できるだけ設備投資・固定費を抑えて、まずは事業を軌道に載せることを考えましょう。

会社員を辞めて開業する場合の注意点

開業を検討している人の中には、会社員を辞めて独立する人もいるでしょう。

そこで下記では、会社員を辞めて開業する人に注意してほしいことを紹介します。

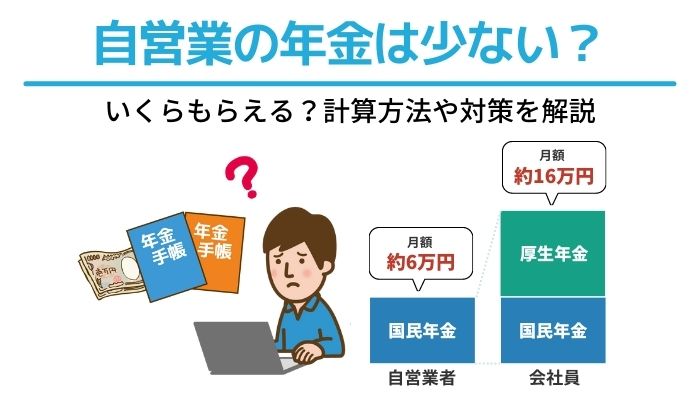

健康保険・国民年金の切り替え

会社員を辞めて独立したら、健康保険と国民年金の切り替えをしてください。

会社員の場合は、会社が健康保険に加入してくれており、年金も給料から天引きで支払ってくれています。

私も会社員を辞めて独立していますが、会社員時代は税金の支払いについてまったく分かってなかったです。

個人事業主は税金の支払いもすべて自分で行うため、会社がやってくれていたことを、全部自分で切り替えしなければいけません。

具体的には、地域の役所に行って、健康保険・国民年金の切り替え手続きをします。

詳しく分からなかったとしても、窓口に行って相談すれば、手続き方法を丁寧に教えてくれます。

健康保険・国民年金の切り替えをせずに放置するのが一番危険なので、必ず手続きをしてください。

住民税の支払いを確認する

会社員を辞めて開業したときに、意外と忘れがちなのが住民税の支払いです。

住民税とは、前年の所得に対して課される税金です。

例えば2019年の所得に対して課された住民税は、2020年6月ころに請求されます。

特に会社員時代の給料が多かった人は、その分住民税も多くなるので注意しましょう。

会社員なら給料から天引きされているので気になりませんが、忘れた頃にやってくるのが住民税です。

住民税が払えるような貯金を持っておくこと、どうしても支払いが難しければ分割で納税もできるため役所で相談しましょう。

住民税も放置すると、金利がついてしまうので、早めに対処してください。

まとめ

個人事業主として開業した人は、資金調達から税金計算まですべて自分で行う必要があります。

その1つ1つは、難しいものではないかもしれません。

ただ、本業で忙しい状態の時に、このような処理をすべて自分で行うのは困難かもしれません。

ある程度の知識を身につけたら、実際の処理は税理士などの専門家に依頼するのも1つの方法です。

そうは言っても、何も知らない状態では自分の事業を守ることはできません。

最低限必要な知識は身につけておくようにしましょう。