最終更新日:2020/12/25

白色申告に必要な書類と書き方

この記事でわかること

- 白色申告とは何かわかる

- 白色申告に必要な書類がわかる

- 白色申告の書類の書き方がわかる

- 白色申告の提出先や提出方法がわかる

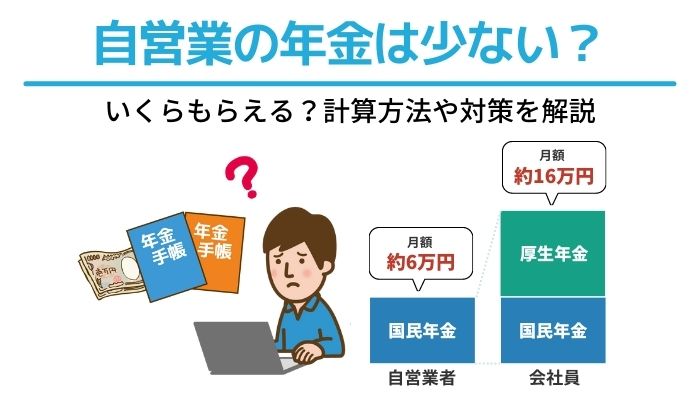

個人で事業を始めると、1年に1度は確定申告の作業をしなければなりません。

青色申告を選べば節税に有利ですが、申告にかかる労力や費用に見合う節税が見込めない場合などは、白色申告の選択肢もあります。

白色申告は、青色申告のような複雑な記帳や、様々な書類を作成する手間が省けるため、労力や時間を事業に回したい方に好まれる傾向があります。

個人で事業を行っている場合は毎年12月までの収支を整理して、翌年の2月から3月の定められた時期に税務署に確定申告を行います。

時間があるようにも思われますが、年末年始は慌ただしく過ぎていくため、事前に必要な書類や書き方を把握しておくことが大切です。

この記事では、白色申告とは何か、白色申告に必要な書類とその書き方、申告書類の提出先や提出方法について、詳しく紹介します。

白色申告とは

個人事業主として開業すれば、1年間の事業で得た所得が38万円以上になると、確定申告して納税しなければなりません。

この確定申告を怠ると、延滞税や無申告税など過去に遡ってペナルティが課されることになってしまいます。

確定申告の方法には、節税に有利な青色申告と、申告書の作成負担が少ない白色申告の2種類あります。

青色申告は、節税に有利な分、簿記に関する知識が必要で、記帳や書類作成に手間がかかる一方、白色申告は少ない負担で書類が作成できます。

節税にはならないものの、開業したての方などには、労力の少なさで白色申告が好まれる傾向にあります。

青色申告とは異なり、白色申告を行うために事前の届け出は必要なく、確定申告の際は自動的に白色申告事業者として扱われます。

日々の収支の記帳と帳簿を保管する義務があるものの、複式簿記に関する知識や複雑な記帳が必要ないため、初心者でも作成が簡単です。

なお、帳簿類や確定申告書類については、法定帳簿は7年、請求書や領収書、任意の帳簿などの関係書類は5年の保管義務があります。

白色申告に必要な書類

白色申告を行うために必要な書類は、2種類です。

納税額を整理する確定申告書と、事業所得を整理する収支内訳書を作成します。

数量や単価、金額を正確に記帳していれば、それぞれの様式に従って記入すると基本的には白色申告に必要な書類は簡単に作成できます。

確定申告書

確定申告書は、納税者自身で納税額を整理して申告するために、税務署が用意している書類です。

この確定申告書には2種類あり、給与および年金所得者用の様式「A」と、事業者用の様式「B」に分かれます。

様式Aは、会社員や年金の受給者などが医療費控除や住宅ローン控除などで利用するもので、個人事業主の申告では、事業者用の様式Bを使用します。

様式Bは、様々な事業者が共通で使用できる汎用の様式となっていて、青色申告を行う事業者も、同じ様式Bを利用して確定申告します。

収支内訳書

収支内訳書は、1年間の収支を記入して、事業所得を整理するために作成します。

このため、雑所得や一時所得に分類されるような、事業所得に該当しない所得については、収支内訳書は必要ありません。

収支内訳書には、「一般用」「不動産所得用」「農業所得用」の3種類あり、所得の種類によって使用する書類が異なっています。

事業所得の白色申告を行う際は、収支内訳書(一般用)を使用します。

確定申告時は、確定申告書Bと収支内訳書(一般用)をセットで税務署に提出することになります。

このため、収支内訳書で確定した事業所得は、確定申告書Bの事業所得と一致するなど、両者の整合性に注意が必要です。

白色申告の書類の書き方

白色申告で提出が必要な、確定申告書Bと収支内訳書(一般用)の書き方について、実際の書類を見ながら確認しましょう。

確定申告書

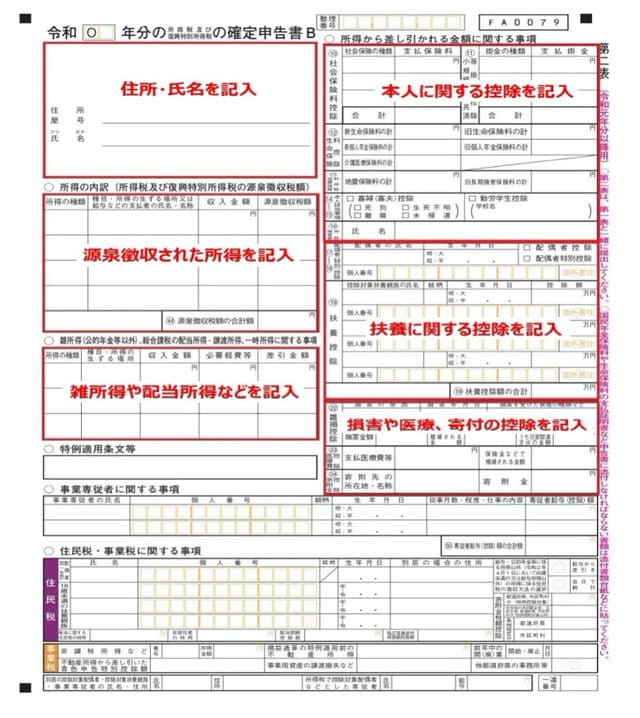

確定申告書のB様式は、2種類の表で構成されています。

収入や所得、控除などを様式に従って記入して、納税額や還付額を計算する第一表と、事業以外の所得や控除額の内訳を整理する第二表です。

第二表

確定申告書を作成する際は、第二表から作成すると効率よく作成できます。

この表には、申告者の住所や氏名のほか、事業以外から得られた所得や控除の額などの内訳を記入します。

必要な書類さえ用意しておけば、ほぼ転記作業で完成させることができます。

具体的に書き方を確認しましょう。

参考:確定申告書B(国税庁)

- 〇源泉徴収されている所得や雑所得などを記入

該当する所得がある場合は、支払者から提供される源泉徴収票や支払調書などから、転記します。 - 〇各種控除の内訳を記入

社会保険料や生命保険料など申請者本人に関する控除や、扶養控除、損害や医療費、寄付金など控除の対象となる額を記入します。

第一表

この表は、様式に従って収入や所得、控除などを転記し、納税額や還付額を計算するもので、1年間の収支全体を把握できる構成になっています。

参考:確定申告書B(国税庁)

- 〇収入と所得、所得控除を記入して課税所得を整理

事業所得については、次に紹介する「収支内訳書」から転記し、事業以外の所得や控除については、第二表で整理した額を転記します。

1年間の収入と所得、所得から控除される額を記入していくと、所得税の対象となる課税所得が確定します。 - 〇申告納税額の確定

課税所得が決まると、その額に応じて当てはめるべき所得税率が決まるため、課税所得×所得税率で納税額を計算します。

なお、実際の申告納税額は、計算した所得税額から、配当控除や寄付金控除などの特別控除と源泉徴収税額を差し引いて計算します。 - 〇実際の申告納税額がマイナスの場合

計算した申告納税額がマイナスの場合は「還付される税金」欄に金額を記入し、還付金の振込先口座も記入しておきます。

収支内訳書

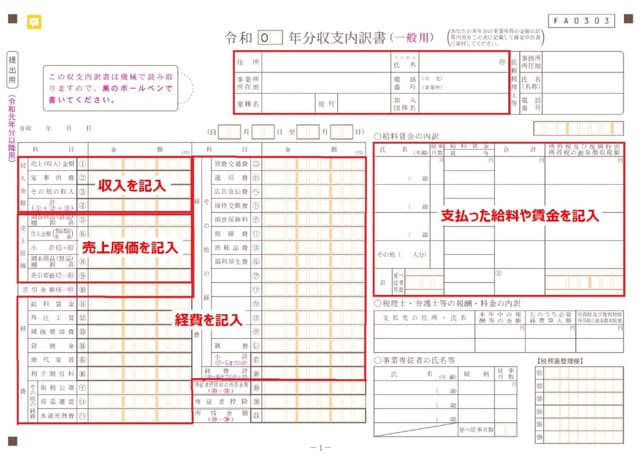

個人事業主の収支は、収支内訳書(一般用)を使って整理します。

この収支内訳書は、事業所得についての収入と支出の内訳を整理し、事業所得を求めるために作成します。

このため、事業所得に該当しない雑所得や一時所得に分類されるような所得については、収支内訳書を作成する必要はありません。

収支内訳書を作成する前に、収入や経費を科目ごとにまとめておけば、収支内訳書は、それぞれの合計額を転記していくだけで完成します。

以下では、具体的な内容や書き方を確認しましょう。

収支内訳書2ページ目

収支内訳書(一般用)は、2ページで構成されていますが、2ページ目から作成すると効率的です。

参考:収支内訳書(国税庁)

- 〇記入する項目

収支内訳書の2ページ目では、売上(収入)と仕入の明細や、減価償却費、地代、家賃など、事業所得を計算するための要素について整理します。 - 〇仕入れや減価償却費がない場合

サービス業などで仕入れがない場合や、減価償却の対象となる固定資産がない場合については、空欄のままでかまいません。

収支内訳書1ページ目

このページでは、経費を整理するほか、先に2ページ目で整理した売上(収入)などを転記して、事業所得を計算します。

ここで算出された事業所得は、確定申告書Bの事業所得と一致すべき金額で、確定申告書に転記して利用します。

参考:収支内訳書(国税庁)

- 〇収入の記入

事業者の住所や氏名のほか、先に作成した2ページ目の売上(収入)を転記します。

また、自家用や贈答用に仕向けた事業用の商品や材料がある場合は、その額を家事消費やその他収入として、収入に計上しなければなりません。 - 〇売上原価の記入

卸売業や小売業など、仕入がある場合は売上原価を記入します。 - 〇経費の記入

経費は、給与賃金、外注工賃、減価償却費、貸倒金、地代家賃、利子割引料、その他の経費に分類して記入します。

なお、減価償却費は収支内訳書の2ページ目、給与賃金については1ページ目の右側で整理した額を転記します。

また、その他の経費は、租税公課、荷造運賃、水道光熱費、旅費交通費、通信費、広告宣伝費、接待交際費、損害保険料、修繕費、消耗品費、福利厚生費などに分類します。

白色申告の提出先・提出方法

白色申告による確定申告の提出先は、青色申告と同様、管轄する税務署です。

提出方法についても、青色申告と同じく、税務署に直接持参して提出する方法の他、郵送やe-TAXによる電子申告も利用できます。

税務署への持参

確定申告時期は税務署が混み合うため、提出するにも順番待ちしなければならないことに注意が必要です。

持参したからといって、提出書類が揃っているかどうかの確認があるだけで、記入内容についてのチェックなどがあるわけではありません。

なお、開庁時間外でも、時間外収受箱が設置されているため、投函して提出することもできます。

税務署への郵送

必要書類がそろっていれば、郵送で提出する方法が便利です。

また、レターパックや特定記録郵便で提出すれば、配達記録が残るため安心です。

順番待ちの必要がなく、申告書の控えに受付印が必要な場合も、郵便切手を貼って宛名を書いた返信用封筒を同封すれば、返送してもらうことができます。

e-Taxで電子申告

税務署や郵便局に足を運ぶ手間もなく、時間を気にすることもなく提出できる便利さがあります。

ただし、e-Taxを利用するためには事前申請や電子証明の取得、電子申告等開始届出書の提出、認証のための機器が必要です。

まとめ

確定申告は、年末年始の慌ただしい時期に申告作業のピークが訪れるため、白色申告を利用すれば、申告書作成にかかる負担を減らすことができます。

この負担をさらに軽減する方法として、会計ソフトの利用があります。

簿記に関する特別な知識のない初心者でも家計簿感覚で利用でき、確定申告に必要な書類を自動的に作成してくれる機能もあります。

確定申告用の作業を減らしながら、青色申告も簡単に導入できるため、節税や将来的な事業の発展に備えるためには有利です。

費用対効果を考える必要はありますが、白色申告から青色申告の利用への移行もスムーズにできるため、会計ソフトの利用がおすすめです。